从这里开始就是正文。

课税特例

最终更新日2024年12月3日

1退休所得课税的特例

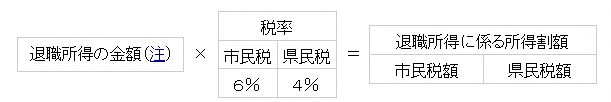

退休津贴等相关的市民税及县民税的所得额,在领取退休津贴等时会被特别征收。税率一律为市民税6%、县民税4%(不适用个人县民税的超额课税)。

税额计算流程

(注)退休所得的金额=(退休补贴等收入金额-退休所得扣除额)×1/2

- ※关于退休所得扣除额,请参照“退休所得扣除额的计算方法”。

此外,根据确定给付企业年金规约支付的退休临时金等,如果有员工自身负担的保险费或欠款,则从该支付额中减去员工负担的保险费或挂账金额后的余额作为退休所得的收入金额。

另外,上述计算方法在计算途中会进行尾数处理,在计算正确的税额时,请按照以下“税额计算方法(1,2,3)”计算。

税额的计算方法

(1)计算退休所得扣除额。(和所得税计算中使用的一样。)(所得税法30(3)・(4))

- ※退休所得扣除额请参照“退休所得扣除额的计算方法”。

(2)计算退休所得的金额。(和所得税计算中使用的一样。)(所得税法30(2)、地方税法50之3(2)、328之2(2))

- 退休所得的金额=(退休补贴等收入金额-退休所得扣除额)×1/2

- ※如果退休所得的金额不足1000日元的尾数,则舍弃不足1000日元的金额。(地方税法20之4的2(1))

- ※退休补贴等符合“特定董事退休补贴等”的情况(平成25年以后适用)

特定董事退休津贴等(董事等工龄在5年以下的人支付的退休津贴等中,作为与该董事等工龄对应的退休津贴等而支付的),从退休金的金额中减去退休所得扣除额后的金额是退休所得的金额(上述计算不适用计算公式的1/2计算。)。

“董事等工作年数”是指在退休金等相关工作期间中,作为董事等工作期间的年数(有不足1年的尾数时,将其尾数提前1年)。

“董事等”是指以下i~ha中所示的人。 - i法人的董事、执行董事、会计参与、监事、理事、监事及清算人以及其他人从事法人经营的一定者

- 罗国会议员及地方公共团体的议会议员

- 哈国家公务员及地方公务员

- ※退休补贴等符合“短期退休补贴等”时(适用于令和4年以后)

对于短期退休补贴等(作为与短期工作年数对应的退休补贴等来支付,不属于特定董事退休补贴等),从退休金的金额中减去退休所得扣除额后的金额中超过300万日元的部分,适用上述计算公式的1/2计算没有。

“短期连续工作年数”是指根据作为董事等以外的人员工作期间计算出的连续工作年数在5年以下,关于该连续工作年数,如果有作为董事等工作的期间,则包括该期间计算。

| 项目 | 连续工作5年以下 | 连续工作5年以上 |

|---|---|---|

| 员工 | 1/2课税适用:蚂蚁 |

|

| 法人董事等 | 1/2课税适用:无 (特例董事退休津贴等) |

1/2课税适用:蚂蚁 |

| 项目 | (退休津贴等的支付金额) |

连续工作5年以下 | 连续工作5年以上 |

|---|---|---|---|

| 员工 | 300万日元以下 | 1/2课税适用:蚂蚁 |

1/2课税适用:蚂蚁 |

| 超过300万日元 | 1/2课税适用:无(超过300万日元的金额) ※适用于300万日元的金额1/2课税:蚂蚁 (短期退休津贴等) |

1/2课税适用:蚂蚁 |

|

| 法人董事等 | ― | 1/2课税适用:无 |

1/2课税适用:蚂蚁 |

(3)计算退休所得相关的所得折扣额。(税率一律为市民税:6%,县民税:4%。)(地方税法35、50的3、50的4、314的3、328的2、328的3)

- 市民税所得额=退休所得额×6%

- 县民税所得额=退休所得额×4%

- ※市民税、县民税所得额中有不足100日元的尾数的情况下,将不足100日元的金额舍去。(地方税法20的4的2(3))

※如果该领取退休补贴等的日期是2012年12月31日之前,则退休所得的所得折扣额是从计算出的所得折扣额中扣除相当于其十分之一的金额后的金额。

退休所得扣除额的方法

| 连续工作年数 | 退休所得扣除额 |

|---|---|

| 20年以下的情况 | 40万日元×连续工作年数(不满80万日元时80万日元) |

| 超过20年的情况 | 70万日元×(连续工作年数-20年)+800万日元 |

| ha障碍离职时 | i或ro计算+100万日元 |

※连续工作年数不满1年的尾数时,将提前1年。

※关于退休所得的居民税金额的估算,可以通过个人居民税税额模拟(税额的估算、申报书制作)进行。

计算例

1. 退休津贴等收入金额:1042万日元,连续工作年数:20年的情况

(1)计算退休所得扣除额。(和所得税计算中使用的一样。)

40万日元×20年=800万日元

(2)计算退休所得的金额。(和所得税计算中使用的一样。)

(1042万日元-800万日元)×2分之1=12万日元(尾数不足1000日元时舍去)

(3)计算退休所得相关的所得折扣额。

亚市民税所得额

121万日元×6%=72600日元(尾数不足100日元时舍去)

i县民税所得额

121万日元×4%=48400日元(尾数不足100日元时舍去)

2. 5年以下的特定董事退休津贴等收入金额:1042万日元,连续工作年数:4年8个月(5年以下)的情况

(平成25年以后适用)

(1)计算退休所得扣除额。(和所得税计算中使用的一样。)

40万日元×5年=200万日元

(2)计算退休所得的金额。(和所得税计算中使用的一样。)

(1042万日元-200万日元)=842万日元(尾数不足1000日元时舍去)

(3)计算退休所得相关的所得折扣额。

亚市民税所得额

842万日元×6%=505200日元 → 505200日元(尾数不足100日元时舍去)

i县民税所得额

842万日元×4%=336800日元 → 336000日元(不足100日元的尾数时舍去)

3. 5年以下短期退休人员的收入金额:500万日元,连续工作年数:4年8个月(5年以下)的情况

(令和4年以后适用)※短期退休补贴等收入金额-退休所得扣除额≤300万日元时

(1)计算退休所得扣除额。(和所得税计算中使用的一样。)

40万日元×5年=200万日元

(2)计算退休所得的金额。(和所得税计算中使用的一样。)

(500万日元-200万日元)×1/2=150万日元(尾数不足1000日元时舍去)

(3)计算退休所得相关的所得折扣额。

亚市民税所得额

150万日元×6%=90000日元(尾数不足100日元时舍去)

i县民税所得额

150万日元×4%=60000日元(尾数不足100日元时舍去)

4. 5年以下短期退休人员的收入金额:550万日元,连续工作年数:4年8个月(5年以下)的情况

(令和4年以后适用)※短期退休津贴等收入金额-退休所得扣除额>300万日元的情况

(1)计算退休所得扣除额。(和所得税计算中使用的一样。)

40万日元×5年=200万日元

(2)计算退休所得的金额。(和所得税计算中使用的一样。)

150万日元+(550万日元-(300万日元+200万日元)=200万日元(尾数不足1000日元时舍去)

(3)计算退休所得相关的所得折扣额。

亚市民税所得额

200万日元×6%=120000日元(尾数不足100日元时舍去)

i县民税所得额

200万日元×4%=80000日元(尾数不足100日元时舍去)

2土地、建筑物等转让所得等税额的方法

转让土地、建筑物、股票等资产时的所得和期货交易相关的所得,将与工资所得、事业所得等其他收入分开进行税额计算。这和国税所得税一样。

土地、建筑物等的转让,以转让资产的所有权期限(以转让年的1月1日为基准进行判定。)分为长期或短期的转让所得,税额的计算方法等不同。

(1)征税转让所得金额

(注1)特别扣除额:居住用财产的转让的情况下,在一定的条件下有以3000万日元为限的特别扣除,其他与征用等相关的转让也有特别扣除。

(注2)如果有未从总收入金额中扣除的所得扣除额,则扣除该金额。

(2)长期转让所得与短期转让所得的区分

| 转让的东西 | 所有权期间 | 长期、短期的区分 |

|---|---|---|

| 土地、建筑物等 | 超过五年 | 长期转让所得 |

| 5年以下(注) | 短期转让所得 |

(注)转让之年1月1日,所有权期限在5年以下的(包括全年取得的。)短期转让所得。

| 区分 | 算式 |

|---|---|

| 短期转让所得・一般分 | 课税转让所得金额×税率(市民税7.2%、县民税1.8%、所得税30%) |

| 短期转让所得・减轻部分 | 课税转让所得金额×税率(市民税4.0%、县民税1.0%、所得税15%) ※减轻所得是指租税特别措施法第28条的4第3项第1号至第3号规定的、对国家、地方公共团体等的转让等。 |

| 长期转让所得・一般分 | 课税转让所得金额×税率(市民税4.0%、县民税1.0%、所得税15%) |

| 长期转让所得・特定分 (优良住宅区等相关部分) |

<2000万日元以下> 课税转让所得金额×税率(市民税3.2%、县民税0.8%、所得税10%) <超过2000万日元> 市民税64万日元+(课税转让所得金额-2000万日元)×4.0% 县民税16万日元+(课税转让所得金额-2000万日元)×1.0% 所得税200万日元+(课税转让所得金额-2000万日元)×15% |

| 长期转让所得・轻课分 (与居住用财产有关的部分) |

<6000万日元以下> 课税转让所得金额×税率(市民税3.2%、县民税0.8%、所得税10%) <超过6000万日元> 市民税192万日元+(课税转让所得金额-6000万日元)×4.0% 县民税48万日元+(课税转让所得金额-6000万日元)×1.0% 所得税600万日元+(课税转让所得金额-6000万日元)×15% |

| 股份等相关的转让所得等 | 课税转让所得金额等×税率(市民税4.0%、县民税1.0%、所得税15%) |

| 选择了申报分离税 上市股票等相关的分红所得 |

课税分红所得金额×税率(市民税4.0%、县民税1.0%、所得税15%) |

| 期货交易涉及的杂项收入等 | 课税杂所得金额等×税率(市民税4.0%、县民税1.0%、所得税15%) |

※转让所有权期限超过10年的居住用财产时,适用轻减税率的特例等。

咨询处

如果有不明白的地方,请向各区政府咨询。

本页的咨询

财政局主税部税务课(个别的课税内容和申报的咨询无法回答。请向您所在的区政府税务课咨询)

电话:045-671-2253

电话:045-671-2253

传真:045-641-2775

电子邮件地址:za-kazei@city.yokohama.lg.jp

页面ID:390-749-219