从这里开始就是正文。

关于捐赠金税额扣除(故乡纳税)

最终更新日2024年9月20日

寄附金税额扣除的计算

全额扣除(2000日元除外)的故乡纳税额(年上限)的目标请看总务省的主页(外部网站)。

◆寄附金税额扣除额的计算方法(不利用故乡纳税一站式特例制度的情况)

(ア)对都道府县、市区町村的捐赠金(特例扣除对象)、(i)地址地的共同募金会或者对日本红十字会支部的一定的捐赠金、(u)对都道府县、市区町村的捐赠金(特例扣除对象以外)、(エ)横滨市根据条例指定的团体的捐赠金、(o)神奈川县根据条例指定的团体(外部网站)的捐赠金支出时,从市民税、分别扣除的合计金额。

●基本扣除额

市民税…(“上述(a)、(i)、(u)、(e)的合计金额”或“总收入金额等的30%”中任意一个较少的金额”-2000日元)×8%

县民税…(“上述(a)、(i)、(u)、(o)的合计金额”或“总收入金额等的30%”中任意一个较少的金额”-2000日元)×2%

●特例扣除部分(只适用于家乡纳税)

市民税…“(上述(a)的金额-2000日元)×扣除比例(※)×4/5”或“市民税所得额(调整扣除额扣除后)×20%”中任意一个较少的金额

县民税…“(上述(a)的金额-2000日元)×扣除比例(※)×1/5”或“县民税所得额(调整扣除额扣除后)×20%”中任意一个较少的金额

(※)请参照表格。课税总所得金额是指市民税、县民税的课税总所得金额。

●扣除比例的计算方法

| 课税总所得金额(※1)-所得税与人的扣除额之差的合计额(※2) | 扣除比例 |

|---|---|

| 低于0日元时 | 0.9(注) |

| 0日元以上195万日元以下 | 0.84895 |

| 195万日元以上330万日元以下 | 0.7979 |

| 330万日元以上695万日元以下 | 0.6958 |

| 695万日元以上900万日元以下 | 0.66517 |

| 900万日元以上1800万日元以下 | 0.56307 |

| 1800万日元以上4000万日元以下 | 0.4916 |

| 超过4000万日元 | 0.44055 |

(※1)课税总所得金额是指市民税、县民税的课税总所得金额。

(※2)关于所得税和人的扣除额的差额,请看这一页。

(注)人的扣除额的差额比课税总所得金额高或课税山林所得金额、课税退休所得金额、课税特例适用的所得时,适用不同比例。详情请咨询您所在区政府税务课市民税负责部门。

※可以估算包括捐赠金税额扣除在内的市民税和县民税的税额。(转到税额估算页面。)

◆关于市民税、县民税所得额的看法

市民税、县民税的所得折扣额记载在市民税、县民税纳税通知书或者特别征收税额通知书上。

市民税和县民税的所得折扣额是根据前一年的收入等情况来决定的。

因此,可能会与通知书上记载的金额不同,请作为标准看。

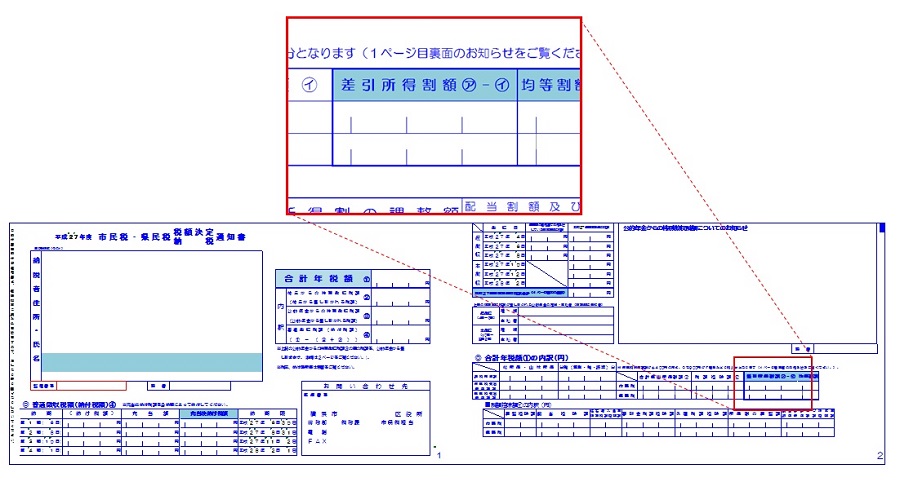

(1)市民税、县民税纳税通知书(普通征收)的情况(每年6月初通知。)

第2页“◎合计年税额明细(日元)”的“扣除所得折扣额(※4)”

横滨市市市税条例中规定的样式。和其他市町村的样式有不同的情况。

(※4)特例扣除额的限额是调整扣除后所得额的20%(到2015年为止是10%)。

在您所看到的通知书的年度中,如果有调整扣除以外的税额扣除的话,因为框内的所得折扣额会被相应地减少记载,所以记载的金额的20%(到2015年为止为10%)可能不成为特例扣除额的限额。

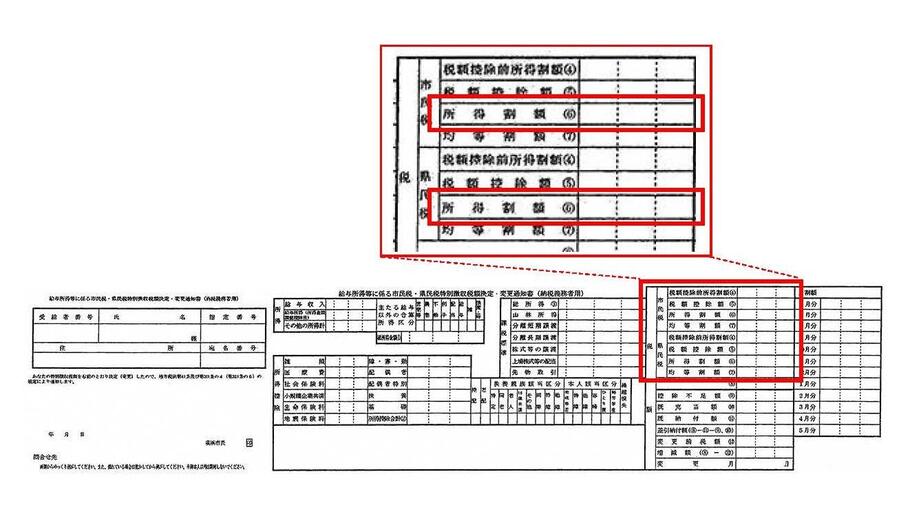

(2)市民税、县民税特别征收税额决定通知书(特别征收)的情况(每年5月中旬以后,都会通知特别征收义务人的公司。)

“税额”栏中的市民税、县民税的“所得折扣额(※5)”

地方税法规定,是全国通用的样式。

(※5)特例扣除额的限额是调整扣除后所得额的20%(到2015年为止是10%)。

在您所看到的通知书的年度中,如果有调整扣除以外的税额扣除的话,因为框内的所得折扣额会被相应地减少记载,所以记载的金额的20%(到2015年为止为10%)可能不成为特例扣除额的限额。

关于故乡纳税一站式特例制度(申报特例制度)

所谓故乡纳税一站式特例制度(申报特例制度),是指不需要确定申告的工资所得者等在对都道府县、市区町村(特例扣除对象(※1))进行故乡纳税时向故乡纳税地自治体申请(※2),即使不进行确定申告也可以享受家乡纳税的捐赠金扣除制度(以2015年4月1日以后的捐赠为对象)。

适用这个特例的情况下,不会从所得税中扣除(返还),而是以在进行故乡纳税的第二年6月以后支付的个人市民税、县民税的减额(申报特例扣除)的形式进行扣除。

(※1)根据地方税法等部分修订的法律的成立,2019年6月1日以后,创设了有关故乡纳税的指定制度。因此,总务大臣制定了符合以下标准的地方团体作为故乡纳税(特例扣除)的对象(关于对象的地方团体,请参照总务省的主页(外部网站))。

①适当募集捐款的地方团体

②(1个地方团体)发送回礼时,满足以下任意一个的地方团体

・回礼的回礼比例在3成以下

・回礼作为本地产品

由于该修改适用于2019年6月1日以后支出的捐赠金,所以对于指定对象以外的团体,同日以后支出的捐赠金不属于特例扣除的对象。

(※2)特例的申请,在进行家乡纳税时,需要向进行了故乡纳税的各自治体提交故乡纳税一站式特例(申报特例)申请书。

(※3)特例的适用申请后,因搬家而变更地址等已提交的申请书内容有变更的情况下,请在进行故乡纳税的第二年1月10日之前,向故乡纳税地的自治体提交申报特例申请事项变更申报书。

◆注意事项

(1)符合以下条件的人不适用家乡纳税一站式特例制度,为了得到包含所得税在内的扣除,到现在为止同样需要在确定申告书上填写并提交。(符合以下情况时,向故乡纳税地自治体提交故乡纳税一站式(申报特例)申请书的情况下,也视为没有申请故乡纳税一站式特例制度。)

・向超过5个团体的自治体进行故乡纳税的人

・提交寄附年份下一年度的市民税、县民税申报书或寄附年的确定申报书的人

・有义务提交寄附年的确定申告书的人

・申报特例申请书中记载的地址和寄附的第二年1月1日居住的自治体不同的人中,在1月10日之前,没有向故乡纳税地自治体提交变更申请的人

(2)市民税、县民税申报书或者提交确定申告书的人如果要享受寄附金扣除的话,请务必在申报书上填写接受捐赠金扣除的所有捐赠金(包括作为一站式特例制度对象申请的故乡纳税部分)。

(3)在当初的税额通知后,在期限后申报了市民税、县民税申报书或者确定申告书的情况下,即使在当初的通知中适用了故乡纳税一站式特例部分的扣除,也被视为没有扣除部分,所以在申报书上扣除寄附金的所有捐赠金(包括作为一站式特例制度对象申请的故乡纳税部分)。

◆寄附金税额扣除额的计算方法(利用故乡纳税一站式特例制度的情况)

基本扣除部分+特例扣除部分+申报特例扣除部分的合计为扣除额。

●基本扣除额

市民税…(《故乡纳税的合计额》或《总收入金额等的30%》中任意一个较少的金额》-2000日元)×8%

县民税…(《故乡纳税的合计额》或《总收入金额等的30%》中任意一个较少的金额》-2000日元)×2%

●特例扣除部分(只适用于家乡纳税)

市民税…“(故乡纳税的合计额-2000日元)×扣除比例(※)×4/5”或“市民税所得额(调整扣除额扣除后)×20%”中任意一个较少的金额

县民税…“(故乡纳税的合计额-2000日元)×扣除比例(※)×1/5”或“县民税所得额(调整扣除额扣除后)×20%”中任意一个较少的金额

●申报特例扣除部分(仅适用于使用一站式特例制度的情况)

市民税…上述计算的“特例扣除(市民税部分)”ד申报特例扣除的扣除比例”

县民税…上述计算的“特例扣除(县民税部分)”ד申报特例扣除的扣除比例”

| 课税总所得金额(※)-所得税与人的扣除额之差的合计额 | 扣除比例 |

|---|---|

| 195万日元以下 | 5.105/84.895 |

| 195万日元以上330万日元以下 | 10.21/79.79 |

| 330万日元以上695万日元以下 | 20.42/69.58 |

| 695万日元以上900万日元以下 | 23.483/66.517 |

| 超过900万日元 | 33.693/56.307 |

(※)课税总所得金额是指市民税、县民税的课税总所得金额。

关于2024年度定额减税对寄附金税额扣除(故乡纳税)的影响

关于2024年度适用的定额减税,不影响寄附金税额扣除额的计算方法。故乡纳税的特例扣除额的扣除限度额是在定额减税前计算的。

关于定额减税的详细内容,请确认这边。

关于2024年度的个人市町村民税及道府县民税的特别税额扣除(定额减税)

关于向横滨市缴纳故乡税

咨询处

如果有不明白的地方,请向各区政府咨询。

本页的咨询

财政局主税部税务课(个别的课税内容和申报的咨询无法回答。请向您所在的区政府税务课咨询)

电话:045-671-2253

电话:045-671-2253

传真:045-641-2775

电子邮件地址:za-kazei@city.yokohama.lg.jp

页面ID:399-896-158